USD/JPY見頂了嗎?日圓跌幅去到盡頭了嗎?

數天前有朋友人問到,日圓不斷貶值是否意味着1997年所發生的亞洲金融風暴會重新再降臨?很明白為什麼他會這樣提出,因為不久之前在電視媒體上,有一個分析師曾經提出過這論點。雖然日圓不斷走弱,在過去的數星期內,新聞不斷報道日元創20年新低。單單因為日元創新低就代表另一次亞洲金融風暴的降臨是過分杞人憂天,甚至有點妄下判斷,必須要量化數據才可作結論,以下就和大家探討。

在1997年,受影響的亞洲國家,包括韓國、馬來西亞、泰國及印尼的短期債項對外匯儲備的比率,很多都超出100%,當中以韓國最為嚴重,高達300%以外,就代表這些國家償還短期債務的能力極差。追擊者投資人索羅斯就看準了這一點,把東南亞剛剛崛起的國家,逐一擊破。當其時美元兌印尼盾是大約在一兌二千左右,被追擊得最嚴重的時候曾經跌到一對一萬八千左右,印尼盾下跌了差不多接近九成。引致了超級通脹,更產生了嚴重暴動的情況。其後美元兌印尼盾亦長期處於一對九千左右。日本的情況有點不一樣,由2021年一月份到現在2022年的六月,美元兌日圓由104去到現在的134左右,調整的幅度是幾十巴仙,不像印尼盾的九倍,而且日本擁有13,000多億美元的外𣾀儲備,並且有超低息環境及無限量的量寬政策。弱日圓政策去刺激出口是日本政府及央行主動部署的策略,不是被動的被外國金融機構或投資者主動去追擊,這一點差異就很大。

另外說到美元兌日圓的20年高位,從另一個角度看就是日圓兌美元的20年低位,正正就是新聞用大力度去傳播的信息。在一個月前不同的國內外媒體已經不斷宣傳這一點。其實在過去的20年間,各國央行的貨幣政策及地緣因素的改變,都影響貨幣對貨幣的兌換率,什麼幾十年新高低其實沒意義。英鎊在2016年6月脫鈎公投的時候大幅下挫,足足已經有六年,期間英鎊兌美元從來沒有回到公投前的水平,所以投資者千萬不要被財經新聞影響,盲目投資買入日圓,希望在短時間之內會有反彈。外匯的升跌浪,往往會維持數年甚至乎超越10年的時間。

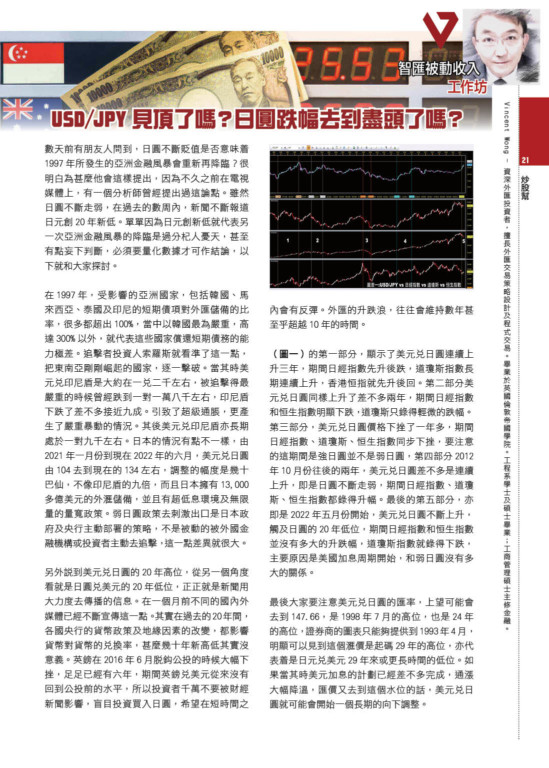

圖一的第一部分,顯示了美元兌日圓連續上升三年,期間日經指數先升後跌,道瓊斯指數長期連續上升,香港恆指就先升後回。第二部分美元兌日圓同樣上升了差不多兩年,期間日經指數和恒生指數明顯下跌,道瓊斯只錄得輕微的跌幅。第三部分,美元兌日圓價格下挫了一年多,期間日經指數、道瓊斯、恒生指數同步下挫,要注意的這期間是強日圓並不是弱日圓,第四部分2012年10月份往後的兩年,美元兌日圓差不多是連續上升,即是日圓不斷走弱,期間日經指數、道瓊斯、恒生指數都錄得升幅。最後的第五部分,亦即是2022年五月份開始,美元兌日圓不斷上升,觸及日圓的20年低位,期間日經指數和恒生指數並沒有多大的升跌幅,道瓊斯指數就錄得下跌,主要原因是美國加息周期開始,和弱日圓沒有多大的關係。

最後大家要注意美元兌日圓的匯率,上望可能會去到147.66,是1998年7月的高位,也是24年的高位,證券商的圖表只能夠提供到1993年4月,明顯可以見到這個滙價是起碼29年的高位,亦代表着是日元兌美元29年來或更長時間的低位。如果當其時美元加息的計劃已經差不多完成,通漲大幅降溫,匯價又去到這個水位的話,美元兌日圓就可能會開始一個長期的向下調整。