要點:

– 美國矽谷銀行(SVB)倒閉,市場擔心會引發至2008年以來的另一次金融危機

– 市場避險情緒增加,黃金上漲100美元

– 市場避險情緒增加,日圓、歐元維持強勢

矽谷銀行倒閉對外匯市場的影響

美國矽谷銀行(SVB)和其餘幾間銀行骨牌效應地倒閉,市場擔心會引發自2008年以來的另一次金融危機。無獨有偶,矽谷銀行的首席執行官,正正就是在2007年的時候,就是從雷曼兄弟跳槽到矽谷銀行工作。由於今次危機,引致銀行股的股價急速下滑,市場估計歐洲央行和美國聯儲局都有可能延遲甚至取消本周和下周的加息決定,控制通脹本來是首要的任務,但是銀行倒閉潮更加是系統性的問題,不容忽視。所以大部分財經分析師都認為歐美的決策者還是在考慮是不是需要暫停加息。

本工作坊就這次的金融危機,做一個簡單的探討:

– 矽谷銀行因資不抵債,3月10日被美國聯邦存款保險公司(FDIC)接管,及後與美國財政部保證在3月13日開始,客戶可以全數取回存款。

– 紐約的標誌銀行(Signature Bank)在3月12日被美國財政部,以存在系統性風險為理由,被關閉。較早前這銀行因為虛擬資產投資失誤,引致損失。而且這銀行也是加密貨幣公司的主要融資來源,可能美國政府也藉着這次的機會去打壓虛擬貨幣的買賣。

2008年的金融危機,主要的原因是次按問題,銀行沒有考慮買房者的還款能力,胡亂批出按揭,然後另外的金融機構將這些質量低的按揭證券化,給予很高的回報去招攬投資者,並且在全球發售,最後由於美國大量的買房者沒法償還按揭,相關的貸款證券就變成了廢紙,資產泡沫爆破,財富瞬間蒸發。但是這次矽谷銀行(SVB),因為資不抵債,被監管機構接管,和2008年的情況是兩碼子的事。矽谷銀行主要的資產是美國國庫債券(US Treasury)和按揭貸款證券(MBS),其實這些都是優良的資產,但是由於去年美國聯儲局大幅加息,引致SVB的主要客戶群,當中包括初創和科技企業的借貸成本飆升,攀升的利息引致這些初創企業必須要從SVB提取存款去償還債務,引致SVB要虧本售出手上的優良資產去滿足客戶的提款要求,SVB股價由267元跌至現在的106元,但是大家要注意一點,資不抵債並不等於資產消失,2008年金融海嘯的時候是資產消失,SVB手上的資產是優良的級別,只要政府願意擔保去補貼這差額,解決了骨牌效應之後,應該是可控。而且匯豐銀行HSBC也願意注資20億英鎊到SVB的英國分行,條件是以一英鎊購入SVB英國的分行及其初創科技企業客戶群。初創企業的特色就是需要大量資金去做研發及推廣,需時可能會比較長,但成功孵化後,往往會發展為獨角獸(unicorn)企業(價值超過10億美元),甚至乎十角獸(decacorn)企業(價值超過100億美元)。其實,現在美國的科技巨頭,例如,Facebook(Meta), Google, Amazon, Apple, Netflix,曾經也是科技初創企業。

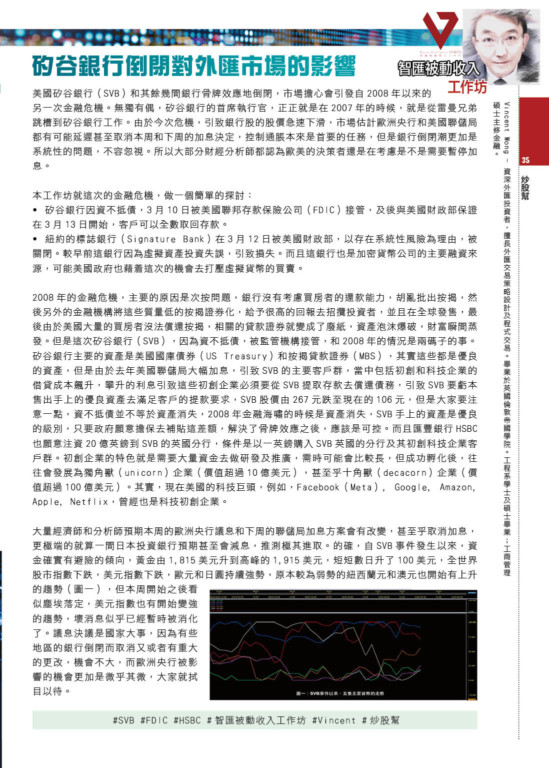

大量經濟師和分析師預期本周的歐洲央行議息和下周的聯儲局加息方案會有改變,甚至乎取消加息,更極端的就算一間日本投資銀行預期甚至會減息,推測極其進取。的確,自SVB事件發生以來,資金確實有避險的傾向,黃金由1,815美元升到高峰的1,915美元,短短數日升了100美元,全世界股市指數下跌,美元指數下跌,歐元和日圓持續強勢,原本較為弱勢的紐西蘭元和澳元也開始有上升的趨勢(圖一),但本周開始之後看似塵埃落定,美元指數也有開始變強的趨勢,壞消息似乎已經暫時被消化了。議息決議是國家大事,因為有些地區的銀行倒閉而取消又或者有重大的更改,機會不大,而歐洲央行被影響的機會更加是微乎其微,大家就拭目以待。

#SVB #FDIC #HSBC #智匯被動收入工作坊 #Vincent #炒股幫