鷹鴿左右大市 高息股當道

美國聯儲局部分官員近期口風較軟,表示關注到金融收緊情況,認為或不需要進一步加息,「鴿」派聲音增強;然而9月份零售銷售按月增0.7%,明顯高於預期的0.3%,這大大加劇了市場對維持高息環境憂慮,於是乎「鷹」派又抬頭,港股表現自然怱高怱低。

由於息口走向未明,市場傾情有回報又價錢穩定的資産,例如高息股中的四大銀行、三桶油。

鷹鴿並起恒指難料

美國聯儲局部分官員關注到金融收緊情況,認為或不需要進一步加息,「鴿」派聲音增強。另方面市場聚焦以巴衝突以致中東局勢發展,大大加增了市場近期的波動性。

然而,美國9月份零售銷售按月增0.7%,高於預期的增0.3%,這無疑加了市場對維持高息環境憂慮,加上美國十年期國債孳息率升至4.8厘以上,美股升勢一度受壓。周二(10月17日)恒指高開165點,報17,806點,後來升幅收窄至31點,低見17,671點,但A股止跌回升,港股升幅擴大,最多升175點,高見17,815點,午後變化不大,最終收市升132點或0.75%,報17,773點;國指收報6,092點,升42點或0.7%;科指升0.6%,收3,836點。

大市全日成交進一步縮減至只有635.4億元。恒生中國企業指數報6,092點,升42點或0.7%。恒生科技指數報3,836點,升24點或0.6%。

恒指三大成交股份依次為騰訊(00700)、小米(01810)及阿里(09988);騰訊收報302.2元,升1元或0.3%,成交27.78億元;小米收報13.04元,升0.5元或4%,成交15.38億元;阿里收報82元,升0.7元或0.9%,成交14.49億元。國指三大成交股份依次為騰訊、小米及阿里。科指三大成交股份依次為騰訊、小米及阿里。

藍籌滙控(00005)升0.1%;建行(00939)升1.1%;友邦(01299)走高1.8%;建行(00939)走高1.1%;工行(01398)升1.6%;騰訊(00700)走高0.3%;美團(03690)微升0.7%。券商股跑出。中信証券(06030)收市升1.4%;海通證券(06837)升1.1%;中金(03908)升1.2%;華泰(06886)漲1.7%;光大證券(06178)升1.7%;廣發(01776)揚1.6%。

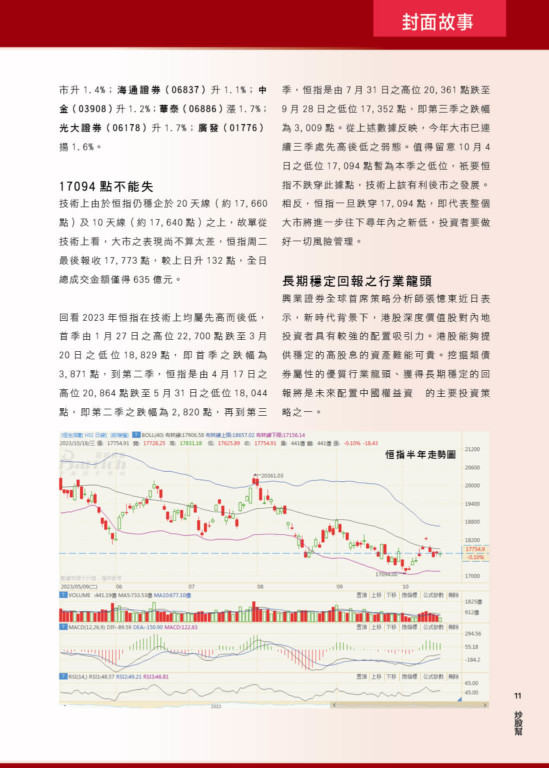

17094點不能失

技術上由於恒指仍穩企於20天線(約17,660點)及10天線(約17,640點)之上,故單從技術上看,大市之表現尚不算太差,恒指周二最後報收17,773點,較上日升132點,全日總成交金額僅得635億元。

回看2023年恒指在技術上均屬先高而後低,首季由1月27日之高位22,700點跌至3月20日之低位18,829點,即首季之跌幅為3,871點,到第二季,恒指是由4月17日之高位20,864點跌至5月31日之低位18,044點,即第二季之跌幅為2,820點,再到第三季,恒指是由7月31日之高位20,361點跌至9月28日之低位17,352點,即第三季之跌幅為3,009點。從上述數據反映,今年大市巳連續三季處先高後低之弱態。值得留意10月4日之低位17,094點暫為本季之低位,衹要恒指不跌穿此據點,技術上該有利後市之發展。相反,恒指一旦跌穿17,094點,即代表整個大市將進一步往下尋年內之新低,投資者要做好一切風險管理。

長期穏定回報之行業龍頭

興業證券全球首席策略分析師張憶東近日表示,新時代背景下,港股深度價值股對內地投資者具有較強的配置吸引力。港股能夠提供穩定的高股息的資産難能可貴。挖掘類債券屬性的優質行業龍頭、獲得長期穩定的回報將是未來配置中國權益資産的主要投資策略之一。

展望中長期,全社會資金成本將呈現下行趨勢,中國經濟步入高質量發展階段,企業盲目擴張沖動降低,自由現金流改善從而分紅比例上升,增加了股東的股息回報。

不論是A股還是港股上市公司,分紅比例都有上升趨勢,自2018年以來全部A股分紅比例持續上升,2022年恒生綜合指數派息比例大于70%(含70%)的公司占比高達18.43%,達歷史高位。

在港股市場派息、回購遞增的支撐下,2021年以來,恒生高股息率指數跑贏恒生指數,且在市場波動率上行階段明顯跑贏。波動率方面,2021年以來的大部分時間段裏,恒生高股息率指數的波動率也明顯低於恒指。

考慮到近兩年來港股市場持續受到外資撤離沖擊,但以中石油(00857)、中海油(00883)、中石化(00386)、中國銀行(03988)、工行(01398)、建行(00939)、交行(03328)爲代表的央企龍頭利淡盡出,反而靠持續高息派發受投資者青睞。因2022年初至今,中國內地經濟增速回落、無風險收益率下降到3%以下,因此港股市場股息率8%甚至更高的優質央國企價值股獲得內資追捧。保險、養老金、銀行資金等爲代表的內地長線資金持續增持,逐步取得低波紅利央國企港股的定價權。

張憶東指出,當前港股高股息股票依然具有很強的配置吸引力。縱向看,截至2023年10月13日,恒生高股息率全收益指數的股息率(近12個月)爲8.13%,位於2016年以來的94.4%分位數水平。

橫向看,截至2023年10月13日,恒生滬深港通AH股溢價指數爲145.1,位於2014年以來的93.7%分位數的高位。比較兩地上市AH股的股息率(近12個月)角度看,H股較A股股息率(近12個月)更高,即使考慮扣除港股通投資港股將面臨約20-28%的股利稅,香港的高股息股票的股息率也更有吸引力。

張憶東補充,港股市場現金派息回購金額遠大過融資。2016年以來,港股市場的派息+回購總額始終高于當年融資總額,該差距在2022年進一步擴大至近1.1萬億港元。2022年港股市場現金派息總額約12,444億港元,回購金額約1,050億港元,而當年IPO+上市後募資僅2,519億港元,現金派息及回購金額遠遠超過募資金額。2023年年初至2023年9月,該差距已超過1.1萬億港元。2023Q2,恒生指數的股息收益率3.51%、回購收益率0.42%,兩者合計達3.93%。

港股公司擁有派息傳統,大比例派息的公司佔比較高。2021、2022年恒生綜合指數成份股中分別有338、331家公司進行派息,占恒生綜指成份股數量的比例分別爲65.38%、64.02%。從恒生綜指成份股的派息比例分布來看,2022年派息比例超過50%(含50%)的公司家數占比32%,派息比例大于70%(含70%)的公司占比高達18.43%。

金融業、能源業、電訊業和非必需性消費公司是現金派息的主要貢獻者。2022年上述行業現金派息占港股市場現金派息的比例分別達到30.38%、11.01%、9.29%和6.28%。資訊科技業的派息在2022年快速提升,占港股現金派息的比例上升到4.3%。

以內銀股為例,上面提到中國銀行、交通銀行、建設銀行、及工商銀行入場費都在10,000元以下,值得投資者伺機吸納。 中國銀行連續逾十年持續穩定派息,近年派息金額幾乎是每年增加,該股目前入場費僅2,810元,股息率高達8.97%。 交通銀行每手入場費4,860元,股息率8.40%,近年派息金額除了2019年之外,每年增加。 建設銀行每手入場費4,640元,股息率9.10%,近年派息金額除了2019年之外,每年增加。 工商銀行每手入場費3,850元,股息率8.55%,近年派息金額亦是除了2019年之外,每年穩定增加。

公用股亦是收息股之選,但講到入場門檻10,000元以下的公用股,就不得不提港燈(02638),入場費才兩千多元。至於香港寬頻(01310),入場費1,500元有找,截至去年8月底為止全年派0.765元。

另一隻值得留意的高息股是偉易達(00303),目前息率超過10厘,所從事業務很簡單,就是小孩子學習型玩具。小朋友錢易賺,家族又是單一大股東,一於同一陣線等收息。