加拿大和歐洲預期會率先減息0.25% USDCAD和EURUSD或會深度調整

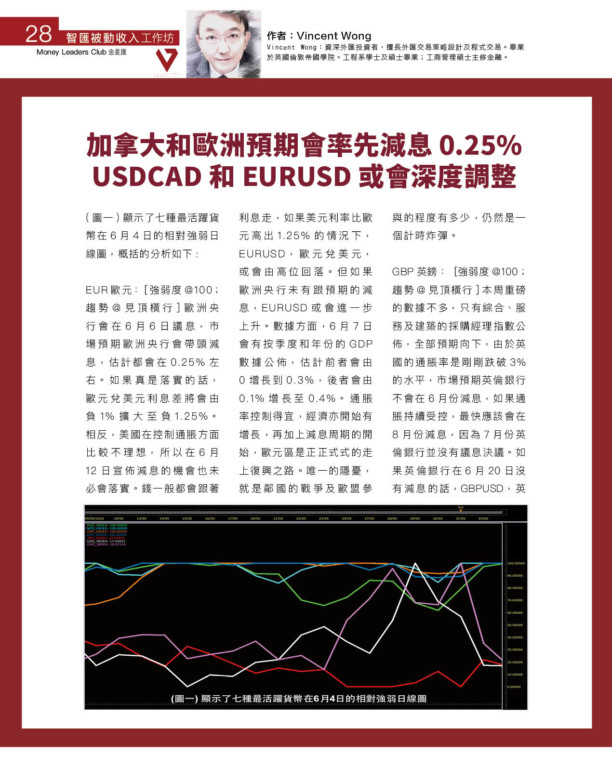

(圖一)顯示了七種最活躍貨幣在6月4日的相對強弱日線圖,概括的分析如下:

EUR歐元:[強弱度@100;趨勢@見頂橫行]歐洲央行會在6月6日議息,市場預期歐洲央行會帶頭減息,估計都會在0.25%左右。如果真是落實的話,歐元兌美元利息差將會由負1%擴大至負1.25%。相反,美國在控制通脹方面比較不理想,所以在6月12日宣佈減息的機會也未必會落實。錢一般都會跟著利息走,如果美元利率比歐元高出1.25%的情況下,EURUSD,歐元兌美元,或會由高位回落。但如果歐洲央行未有跟預期的減息,EURUSD或會進一步上升。數據方面,6月7日會有按季度和年份的GDP數據公佈,估計前者會由0增長到0.3%,後者會由0.1%增長至0.4%。通脹率控制得宜,經濟亦開始有增長,再加上減息周期的開始,歐元區是正正式式的走上復興之路。唯一的隱憂,就是鄰國的戰爭及歐盟參與的程度有多少,仍然是一個計時炸彈。

GBP英鎊:[強弱度@100;趨勢@見頂橫行]本周重磅的數據不多,只有綜合、服務及建築的採購經理指數公佈,全部預期向下,由於英國的通脹率是剛剛跌破3%的水平,市場預期英倫銀行不會在6月份減息,如果通脹持續受控,最快應該會在8月份減息,因為7月份英倫銀行並沒有議息決議。如果英倫銀行在6月20日沒有減息的話,GBPUSD,英鎊兌美元,有可能持續強勢去到8月份。

AUD澳元:[強弱度@100;趨勢@見頂橫行]澳洲本周的數據公佈不多,就只有按季度及按年份的GDP,前者預期會不變,後者預期會由1.5下降至1.2,說明了澳洲經濟沒有明顯增長。下一次的議息決議會在6月18日,估計澳洲央行會維持不變在4.35%,由於現利率與其他發達國家相比,仍是處於低位,澳洲沒有馬上減息的必要,並且通脹率仍然在3.6%的水平,估計要進一步下調才可以減息的周期。

NZD紐西蘭元:[強弱度@100;見頂橫行]與以上三隻貨幣一樣,紐西蘭元的強勢部份原因是源於美元的弱勢。由於美國國債利息回報率下調,以30年債券為例,回報率由高位的4.744%下調至現在的4.556%,減少了美國債券的吸引力,同時減少了外國資金流入美國債券市場。紐西蘭央行在6月份沒有議息決議,下一次宣佈議息結果要去到7月10日。估計紐西蘭元有望一直維持強勢,但短期之內需要有一個明顯的調整,畢竟,此一浪的NZDUSD,紐西蘭元兌美元,的升勢已經持續了超過一個半月,必須要調整才可以繼續明顯的升浪,獲利盤應該會在短期內出現。

CAD加拿大元:[強弱度@18.5;趨勢@向上]加拿大自2024年1月份開始,按年度的通脹率都控制在3%以下,確定了減息的路線圖可以落實,所以在6月5日的議息決議減息0.25%至4.75%,幾乎是必然會發生,已經沒有懸念。USDCAD,美元兌加拿大元,率先在5月30日已經開始下調差不多有100點。並且,2024年第一季的GDP增長數據,無論按季度或者按年份都錄得輕微增長,所以更加確定了減息的落實。受到加拿大下跌的影響,國際石油價格同樣下調至73.7美元一桶,從回到2024年2月初的低位。

JPY日圓:[強弱度@17;趨勢@向下]6月份繼續會有海量的量化寬鬆印鈔買日本國債行動,釋放流動資金到市場,日圓持續弱勢不難理解。但利率改變及大規模的政府干預都未必會發生,所以USDJPY,美元兌日圓,都應該會維持在155正負200點子的水平上落,大升或大跌的誘因不多。數據公佈不多,只有按月份和按年度的家庭開支,預期會有輕微增長。

USD美元:[強弱度@17;趨勢@向下]美國通脹率完全沒有達到減息的條件,按年度計算過去的12個月最低的通脹率為3%,3月份和4月份的按年度通脹率更加高企在3.5%和3.4%,由一月份的低位有反彈的趨勢,所以市場原本預期美國6月份會減息的期望,基本上已成泡影。相對於加拿大的連續四個月通常率在3%以下,和歐元區的連續八個月在3%以下的條件是天淵之別。現階段在利率不變的條件下,通脹率不跌反升,所以才有美國利率甚至乎有上升機會的說法。數據方面,本周會有ADP非農就業數據改變、ISM非製造業採購經理指數和首次、持續申領失業救濟金人數,美元或會借此波動。