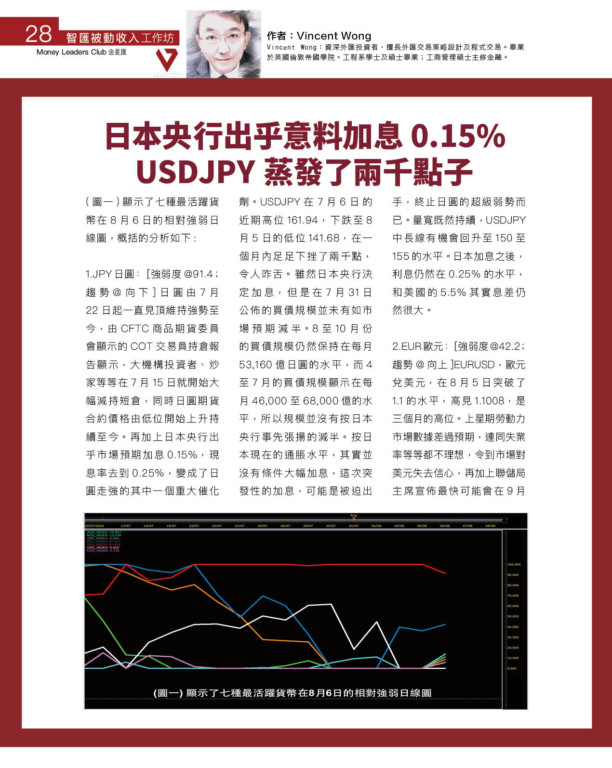

(圖一)顯示了七種最活躍貨幣在8月6日的相對強弱日線圖,概括的分析如下:

1.JPY日圓:[強弱度@91.4;趨勢@向下]日圓由7月22日起一直見頂維持強勢至今,由CFTC商品期貨委員會顯示的COT交易員持倉報告顯示,大機構投資者、炒家等等在7月15日就開始大幅減持短倉,同時日圓期貨合約價格由低位開始上升持續至今。再加上日本央行出乎市場預期加息0.15%,現息率去到0.25%,變成了日圓走強的其中一個重大催化劑。USDJPY在7月6日的近期高位161.94,下跌至8月5日的低位141.68,在一個月內足足下挫了兩千點,令人咋舌。雖然日本央行決定加息,但是在7月31日公佈的買債規模並未有如市場預期減半。8至10月份的買債規模仍然保持在每月53,160億日圓的水平,而4至7月的買債規模顯示在每月46,000至68,000億的水平,所以規模並沒有按日本央行事先張揚的減半。按日本現在的通脹水平,其實並沒有條件大幅加息,這次突發性的加息,可能是被迫出手,終止日圓的超級弱勢而已。量寬既然持續,USDJPY中長線有機會回升至150至155的水平。日本加息之後,利息仍然在0.25%的水平,和美國的5.5%其實息差仍然很大。

2.EUR歐元:[強弱度@42.2;趨勢@向上]EURUSD,歐元兌美元,在8月5日突破了1.1的水平,高見1.1008,是三個月的高位。上星期勞動力市場數據差過預期,連同失業率等等都不理想,令到市場對美元失去信心,再加上聯儲局主席宣佈最快可能會在9月份討論減息,令到美股、美元急挫。除了日圓之外,歐元就是相對比較強的貨幣,所以EURUSD一直能夠保持強勢。歐元區本周經濟數據並不多,所以美元往後的走勢會直接影響EURUSD的匯率價格,估計會由1.1的水平回落的機會較大。

3.NZD紐西蘭元:[強弱度@13.5;趨勢@向上]由於市場預期美國最快會在9月份減息,而且力度可能在0.5%的範圍,比原本預期的0.25%多了一倍。基本上所有貨幣對美元,都在這消息的刺激下相對走強。再加上紐西蘭元兌美元,NZDUSD,由6月6日開始已經不斷下跌,累積最大跌幅已經超過350點。見底反彈其實是很合理,不過反彈幅度多少就視乎美元會否維持弱勢。畢竟距離下一次美國議息還有43日。

4.AUD澳元:[強弱度@10.6;趨勢@向上]澳洲央行在8月6日會宣佈議息結果,在撰寫本文的時候結果還未公佈。市場一致預期會維持利率不變在4.35%,畢竟通脹率仍然高企,完全沒有減息的條件。澳元兌美元,AUDUSD,由7月11日的0.6798,下調至8月5日的0.6438,已經有5.59%之多,再加上澳洲央行維持利率不變和美國大幅減息的預期下,AUDUSD仍然會有上升的空間。

5.GBP英鎊:[強弱度@8.5;趨勢@向上]英鎊兌美元,GBPUSD,由7月17日的1.3035下調至8月2日的低位1.2706,跌幅有2.59%。及後在美國宣佈在9月份可能開始商議減息的氣氛下,回升至1.2779。與其他貨幣一樣,GBPUSD短期內仍有上升空間。不過英國近期的示威行動演變成暴亂,或多或少也會對英鎊帶來一定的壓力。

6.CAD加拿大元:[強弱度@5.7;趨勢@向上]國際原油價格處於低水,現價大約在74美元一桶左右,雖然弱美元會為USDCAD帶來一定的下跌空間,但疲弱的石油價格剛巧可能抵銷了美元兌加拿大元的下挫動力,再加上下一次加拿大央行議息要去到9月4日,所以期間USDCAD上升或下跌的催化劑並不多,估計會維持悶局在窄幅之間上落,不宜買也不宜沽。

7.USD美元:[強弱度@0;趨勢@低位橫行]自從美國聯儲局主席鮑威爾宣佈了最快可能會在9月份研究減息後,美元就一直開始弱勢。按CME芝加哥商品交易所的FedWatch統計數據顯示,有72.5%的機會,在9月18日,利率會下調至4.75%至5%之間,維持利率不變在5.5%的水平的機會已經變成零,所以按機會率數據顯示,9月份美國有機會減息0.5%。不過仍然有40多日距離,期間經濟數據及通脹數據如果未能達標,減息預期及其力度有可能作相應的調整。7月11日所公佈的通脹數率為3%,嚴格來說並不算合格,其他國家都在通脹率3%以下的情況下才減息,美國就搬龍門,將合格的水平由3%以下,變成了3%或以下,但大前提8月中和9月中宣佈的通脹率也必須在3%或以下,如未能達標仍然要堅持減息的話,有可能會為美國帶來超級通脹,後果其實可能很嚴重。