2024六連跌…要破紀錄嗎?

香港股市2023年慘跌約14%,以連跌四年之頹勢疑似拆掉國際金融中心招牌。2024新年伊始,恆生指數依然表現黯淡,元旦復市後連續第6日下跌,六日累跌857點或5%收報16,190點,是1998年開局連跌七日以來最差的年度開局,收市位也是14個以來新低。

執筆之時(1月10日,周三)能否避開七連跌厄運仍是未知之數。因為目前令港股插翼難飛有兩大死罪:1. 中植破產或會引發難以預料的連鎖效應;2.香港財爺表態研究資本增值稅,港樓很有機會步港股後麈,跌跌不休。

人行口術無助港股回升

中國人民銀行貨幣政策司司長鄒瀾表示,人行將強化逆周期和跨周期調節,從總量、結構、價格三方面發力,為經濟高質量發展營造良好的貨幣金融環境。中港股市靠穩,恒指周二(1月9日)早段止跌反彈,曾升過百點至約16,400點附近整固,午後回落至16,200點徘徊。

恒指高開31點報16,256點,早段升幅擴大,最多升190點,高見16,414點,但5天線(約16,455點)下沽壓大,恒指半日升51點。午後低走,收市競價時段嘜低,恒指以全日最低位收市,報16,190點,跌34點或0.2%,連跌第六日。

國指收報5,449點,跌31點或0.57%;科指跑輸,跌30點或0.9%,收3,454點。大市全日成交819.08億元。

截至1月10日,恆生指數夜期(1月)收報16,145點,跌72點或0.444%,低水45點。未平倉合約總數爲136,519張,減少19,620張;未平倉合約淨數報44,699張,減少2,339張。

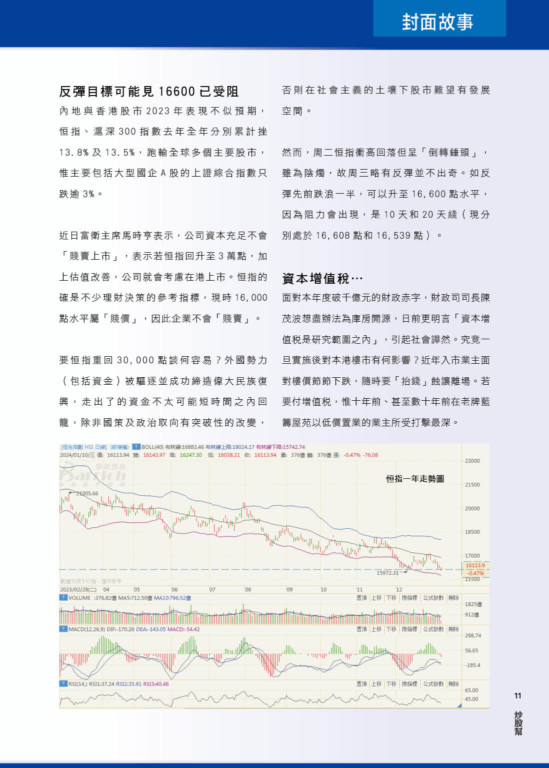

反彈目標可能見16600已受阻

內地與香港股市2023年表現不似預期,恒指、滬深300指數去年全年分別累計挫13.8%及13.5%,跑輸全球多個主要股市,惟主要包括大型國企A股的上證綜合指數只跌逾3%。

近日富衛主席馬時亨表示,公司資本充足不會「賤賣上市」,表示若恒指回升至3萬點,加上估值改善,公司就會考慮在港上市。恒指的確是不少理財決策的參考指標,現時16,000點水平屬「賤價」,因此企業不會「賤賣」。

要恒指重回30,000點談何容易?外國勢力(包括資金)被驅逐並成功締造偉大民族復興,走出了的資金不太可能短時間之內回籠,除非國策及政治取向有突破性的改變,否則在社會主義的土壤下股市難望有發展空間。

然而,周二恒指衝高回落但呈「倒轉錘頭」,雖為陰燭,故周三略有反彈並不出奇。如反彈先前跌浪一半,可以升至16,600點水平,因為阻力會出現,是10天和20天綫(現分別處於16,608點和16,539點)。

資本增值稅…

面對本年度破千億元的財政赤字,財政司司長陳茂波想盡辦法為庫房開源,日前更明言「資本增值稅是研究範圍之內」,引起社會譁然。究竟一旦實施後對本港樓市有何影響?近年入市業主面對樓價節節下跌,隨時要「抬錢」蝕讓離場。若要付增值稅,惟十年前、甚至數十年前在老牌藍籌屋苑以低價置業的業主所受打擊最深。

有本地媒體模擬個案,嘗試以英國資產增值稅稅率作參考,當地以12,000英鎊(12萬港元)劃界,售出投資物業利潤低於此水平,稅率為18%,超過此門檻時就飆至28%。若以前套用在2023年7月份一宗美孚新邨百老匯街單位成交,原業主的1,370方呎四房單位持貨21年,以1,995萬元沽出,大賺1,475萬元,以最高稅率28%計,此成交需繳稅413萬元;同月太古城天星閣一個七百餘方呎單位以1,310萬元成交,比2000年買入價高出916萬,資本增值稅為256萬元。

資本增值稅似乎是政府的一大收入來源,但負面影響亦不可小觀,首先是「鎖定效應」(Locked-in effect),一旦賣樓要徵收高達28%的稅款,業主轉為傾向惜售物業以避免或延後損失,政府收不到資本增值稅之餘,亦會減少印花稅等物業買賣稅項;業主長期持有物業亦會令樓市交投冰封,靠促成買賣的物業代理生計首當其衝。另外一個可能性是聰明的港人會轉為用公司名義持有物業,再用轉讓公司方式轉手。

中植破產後果難料 (photo:002)

北京市第一中級人民法院上周五(1月5日)通報,中植集團以「不能清償到期債務,資產不足以清償全部債務,且明顯缺乏清償能力」為由,向法院申請破產清算。

中國金融巨頭、資產管理公司中植企業集團因為嚴重資不抵債,申請破產並獲法院受理,事件可能產生的連鎖反應,令到內地投資者神經高度緊張。有分析指出,中國內需疲軟,房地產和貿易市場低迷,中植「爆雷」勢必使得本已脆弱的經濟復甦承受更大壓力。

有中國「富人俱樂部」之稱的中植集團,擁有高淨值投資者5萬人,投資額達300萬(人民幣下同)以上的客戶多達15萬人,透過旗下公司控股、參股和管理的資產規模據報達到3.6萬億元,超過中國最大民營房企恒大集團。集團主要業務包括資產管理、金融服務、財富管理等,觸及信託、保險、期貨、金融、地產、教育、科技、新能源等眾多領域,是中國A股市場的資本巨擎。

中植主要的商業模式是藉由出售金融理財商品獲利,並把資金投入房地產開發等行業,但隨著中國房地產市場泡沫爆破,去年11月宣告陷入嚴重財困,總資產帳面金額約2,000億人民幣,負債本息規模卻達到4,200至4,600億元,中植的負債是資產的兩倍以上。

中外財經媒體指至少牽連十多家上市公司,包括《路透社》、《財新網》等報道,中植是次爆雷至少牽連十多家上市公司,從企業到個人投資者,涉及債權高達2300億元。

有不願透露姓名的專家表示,中植向來是中國最神秘的資產管理公司,加上直接和間接投資關連企近5千間來看,總資產可能比公布的2千億人民幣多出10倍,因此虧損破洞有幾大無人知道,比早前恒大和碧桂園更難處理。因為恒大、碧桂園畢竟是地產公司,有一定的所謂實質資產,可是現在的金融管理公司沒有實質資產,說白了就是買空賣空,一旦出問題這個問題真是沒辦法去估算。

瑞銀:港股跑贏A股

儘管有上述兩大負面因素釘死港股,但大行仍對港股前景,抱有一定正面程度睇法。有報道引述瑞銀全球投資銀行大中華研究部總監連沛堃表示,料2024年港股將跑贏A股,主要由於港股自去年第2季起被大量拋售,外資倉位已很低,而於美聯儲減息預期下,資金將流入新興市場,而港股作為離岸市場將第一波受惠。

互聯網行業將為港股的重倉,瑞銀料相關企業今年每股盈利增長達23%及跑贏大市。他亦解釋,去年初以來港股表現不如預期,或因市場對美聯儲減息預期搖擺有關,影響全球資產配置。

法巴:中性看待港股

法國巴黎銀行亞太區宏觀研究統籌兼亞太區股票及衍生品策略主管呂成表示,今年對於香港股票持中性態度,其主要原因為過去幾年已看到A股及在港上市的內企股份對政策反應極為敏感,而政策的透明性及實施的情况仍較為模糊,影響港股市場表現。他預期,今年MSCI中國指數全年目標為57.5點,較上周五(1月5日)指數收報高出5%。另外,他表示鍾情於交易所買賣基金(ETF),如盈富基金(02800)和恒生中國企業(02828)兩隻ETF。

富邦香港:上半年看萬八

報道引述富邦銀行(香港)第一副總裁兼投資策略及研究部主管潘國光表示,今年憧憬人行減息降準及聯儲局結束緊縮貨幣政策,從而釋出更多流動性,恆指上半年目標15,000至18,000點。

潘國光預計,內地經濟今年增長維持5%,認為現時內地通脹偏低,料人行最快於下周減息,推斷一年LPR減10點子。相信最快於農曆新年前降準,上半年或降準20至25點子,期內一共2次,而港P則可能要第4季才下調一次,料0.125釐;HIBOR則會較快下調。