本港經濟復甦初見起色

本港經濟自疫情過後沒甚起色,尤其是北上消費成新風潮後,本地的餐飲及零售業生意越趨慘淡。這環境底下,港府近期把帶動經濟復甦的希望都集中於旅遊業上,期望遊客訪港可帶動各行業恢復生氣。且看看「五一黃金周」的訪港旅遊實況,窺探一下到底港府的如意算盤是否打得響,抑或這美夢終究仍須落空。

打頭陣的維港煙火匯演素來是內地訪港旅客最期待的節目之一,儘管今年天公不造美,但維港兩岸仍有大批遊客撐著傘觀看表演。氣氛確然不俗,內地熱門社交媒體「小紅書」上卻出現不少針對這場表演的負評,有人形容煙大過火,規模令人失望等。

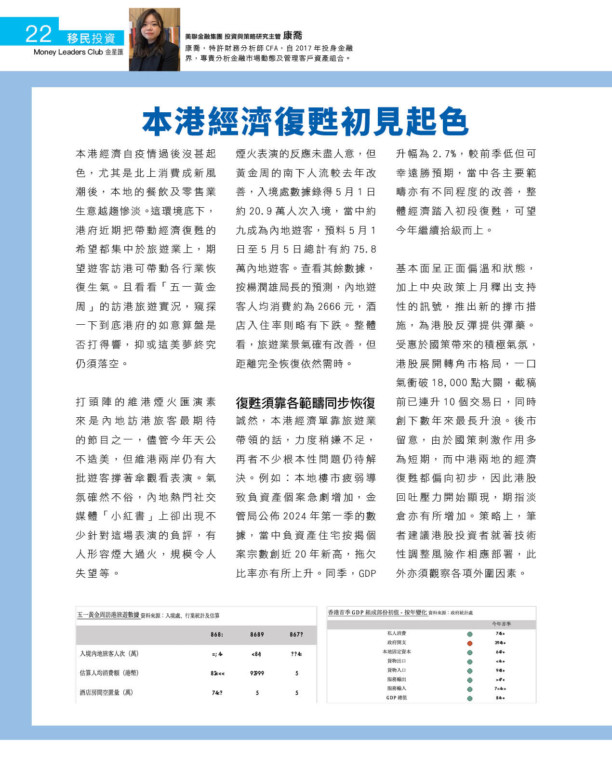

煙火表演的反應未盡人意,但黃金周的南下人流較去年改善,入境處數據錄得5月1日約20.9萬人次入境,當中約九成為內地遊客,預料5月1日至5月5日總計有約75.8萬內地遊客。查看其餘數據,按楊潤雄局長的預測,內地遊客人均消費約為2666元,酒店入住率則略有下跌。整體看,旅遊業景氣確有改善,但距離完全恢復依然需時。

復甦須靠各範疇同步恢復

誠然,本港經濟單靠旅遊業帶領的話,力度稍嫌不足,再者不少根本性問題仍待解決。例如︰本地樓市疲弱導致負資產個案急劇增加,金管局公佈2024年第一季的數據,當中負資產住宅按揭個案宗數創近20年新高,拖欠比率亦有所上升。同季,GDP升幅為2.7%,較前季低但可幸遠勝預期,當中各主要範疇亦有不同程度的改善,整體經濟踏入初段復甦,可望今年繼續拾級而上。

基本面呈正面偏溫和狀態,加上中央政策上月釋出支持性的訊號,推出新的撐市措施,為港股反彈提供彈藥。受惠於國策帶來的積極氣氛,港股展開轉角市格局,一口氣衝破18,000點大關,截稿前已連升10個交易日,同時創下數年來最長升浪。後市留意,由於國策刺激作用多為短期,而中港兩地的經濟復甦都偏向初步,因此港股回吐壓力開始顯現,期指淡倉亦有所增加。策略上,筆者建議港股投資者就著技術性調整風險作相應部署,此外亦須觀察各項外圍因素。

美國減息不確定性未止

話鋒一轉,觀乎較早前公佈的美國個人消費支出PCE指數,2024年首季核心通脹率較去年同期增3.7%,勝預期之餘又遠較前季的強勁,高通脹驅使減息機會更見渺茫。後來,新一輪非農指數出爐,4月份新增職位大幅放緩至17.5萬個,同月失業率亦由3.8%增至3.9%,反映就業市場有所降溫。有見及此,減息的希望才再展開,截稿前最新預測為9月起減息,全年減息兩次。

要進一步揣摩聯儲局未來利率行動怎走,可監察各官員的表態。減息預期稍有改善,藍籌業績期亦進入尾聲,油價的上漲勢頭亦有趨淡,美股氣氛好轉。環看英澳央行也將於本周議息,市場預料兩國將維持利率不變,關心央行未來減息的可能性。同時,投資者亦關注中東地緣政治風險以及環球經濟對原油需求的影響,以洞察對各地物價帶來的壓力變化。截筆前,紐約期油價格回落至每桶80美元以下。

亞洲股匯能否乘勢反彈還看美元

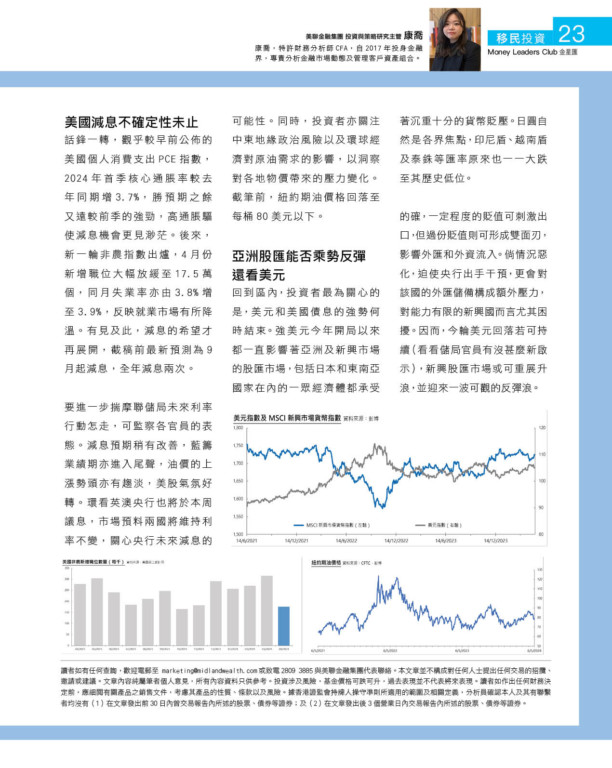

回到區內,投資者最為關心的是,美元和美國債息的強勢何時結束。強美元今年開局以來都一直影響著亞洲及新興市場的股匯市場,包括日本和東南亞國家在內的一眾經濟體都承受著沉重十分的貨幣貶壓。日圓自然是各界焦點,印尼盾、越南盾及泰銖等匯率原來也一一大跌至其歷史低位。

的確,一定程度的貶值可刺激出口,但過份貶值則可形成雙面刃,影響外匯和外資流入。倘情況惡化,迫使央行出手干預,更會對該國的外匯儲備構成額外壓力,對能力有限的新興國而言尤其困擾。因而,今輪美元回落若可持續(看看儲局官員有沒甚麼新啟示),新興股匯市場或可重展升浪,並迎來一波可觀的反彈浪。

康喬, CFA

投資與策略研究主管

美聯資產管理有限公司

(證監會持牌代表牌照BTY538)

讀者如有任何查詢,歡迎電郵至 [email protected]或致電2809 3885與美聯金融集團代表聯絡。本文章並不構成對任何人士提出任何交易的招攬、邀請或建議。文章內容純屬筆者個人意見,所有內容資料只供參考。投資涉及風險,基金價格可跌可升,過去表現並不代表將來表現。讀者如作出任何財務決定前,應細閱有關產品之銷售文件,考慮其產品的性質、條款以及風險。據香港證監會持牌人操守準則所適用的範圍及相關定義,分析員確認本人及其有聯繫者均沒有 (1) 在文章發出前30日內曾交易報告內所述的股票、債券等證券;及 (2)在文章發出後3個營業日內交易報告內所述的股票、債券等證券。