英保守黨會否孤注一擲在大選前減息 且看6月20日議息結果

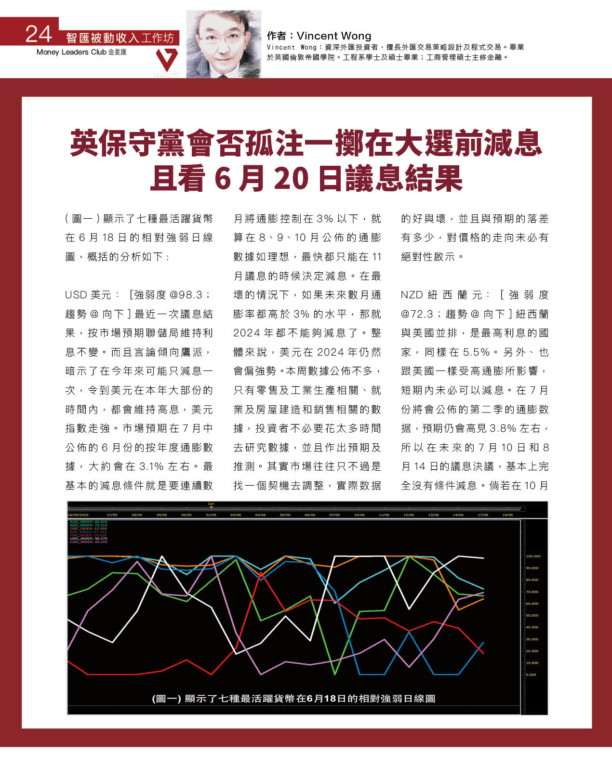

顯示了七種最活躍貨幣在6月18日的相對強弱日線圖,概括的分析如下:

USD美元:[強弱度@98.3;趨勢@向下]最近一次議息結果,按市場預期聯儲局維持利息不變。而且言論傾向鷹派,暗示了在今年來可能只減息一次,令到美元在本年大部份的時間內,都會維持高息,美元指數走強。市場預期在7月中公佈的6月份的按年度通膨數據,大約會在3.1%左右。最基本的減息條件就是要連續數月將通膨控制在3%以下,就算在8、9、10月公佈的通膨數據如理想,最快都只能在11月議息的時候決定減息。在最壞的情況下,如果未來數月通膨率都高於3%的水平,那就2024年都不能夠減息了。整體來說,美元在2024年仍然會偏強勢。本周數據公佈不多,只有零售及工業生產相關、就業及房屋建造和銷售相關的數據,投資者不必要花太多時間去研究數據,並且作出預期及推測。其實市場往往只不過是找一個契機去調整,實際数据的好與壞,並且與預期的落差有多少,對價格的走向未必有絕對性啟示。

NZD紐西蘭元:[強弱度@72.3;趨勢@向下]紐西蘭與美國並排,是最高利息的國家,同樣在5.5%。另外、也跟美國一樣受高通膨所影響,短期內未必可以減息。在7月份將會公佈的第二季的通膨数据,預期仍會高見3.8%左右,所以在未來的7月10日和8月14日的議息決議,基本上完全沒有條件減息。倘若在10月份公佈的第三季通膨數據符合預期去到2.9%,紐西蘭最快能夠在11月27日,也是本年度紐西蘭央行最後一次議息日,才有望減息。本周會有按季度的GDP增長數據,預期會由上一次的負0.1去到正0.1。

CAD加拿大元:[強弱度@69.2;趨勢@向上]本周會有新屋價格指數及兩項零售數據,後者預期會輕微增長。不過影響加拿大元的主要因素只有兩項,就是石油價格及利率走勢,前者主宰短時間及即時的方向,後者會控制加拿大元長遠的走勢。加拿大控制通膨得宜,2024年剩下的時間還有四次議息決議,條件上起碼可以再減息一次或更多。

AUD澳元:[強弱度@66.4;趨勢@向下]澳洲央行會在香港時間6月18日中午12:30宣佈議息結果,在撰寫本文章的時候結果還未公佈,但市場預期央行會維持利息不變在4.35%。在10月底公佈的第三季通膨數據,預期會回落至2.8%,所以最快在11月6日議息日方可宣佈減息。不過澳洲央行多次表示不著急減息,需要確定通膨完全受控才會採取行動,所以明年初才減息的機會也是極高。

GBP英鎊:[強弱度@63.9;趨勢@向上]英國大選將會在7月4日舉行,究竟會否在大選之前,兵行險著在6月20日減息,市場都是在觀望。6月19日會宣佈按年度的通膨数据,預期可能會低至2%,所以在本月份減息仍然是有可能。再加上現任首相辛偉誠(Rishi Sunak)多次在接受訪問的時候提及到,控制通膨是他的首要目標,所以提前減息可能是他的最後殺著去爭取連任。

EUR歐元:[強弱度@27.1;趨勢@向下]歐洲央行減息落實之後,歐元就持續滑落。本周的經濟數據公佈不多,但是都是有份量的。當中包括按年度的消費物價指數及核心通膨物價指數,預期會在2.6%和2.9%,較上個月輕微回升,但都能控制在2至3%的水平,預期9月份至12月份的通膨率都能控制在2.2%以下,所以歐洲央行應該會是最快可以順利履行減息任務的地區。本周後期公佈的按季度GDP數據,預期會由上一季的負0.1輕微增長至正0.1。

JPY日圓:[強弱度@18;趨勢@向上]如市場預期,日本央行在6月14日宣佈維持利率不變,但同時亦表示了在下次貨幣政策會議後,會宣佈未來買債數量,市場預期會大幅減少。會議日期在7月的30、31日,但已公佈的買債預算只包含了4至6月份的數據,所以7月份買債的規模暫時未能完全肯定,但按一名前日本央行委員透露,未來會減少每月買債2兆日圓,最快本年度9月份才會加息,並且在2025年底前希望可以減息0.5%。所以7月份日圓相關的外匯對走勢或會非常波動。